В конце июля 2017 года ФНС России на своём официальном сайте www.nalog.ru разместила обновлённый перечень типовых и самых распространённых нарушений по НДС. Его знание поможет обезопасить работу бухгалтера и предприятия (ИП) в целом. Поэтому в нашей консультации – полный перечень нарушений по налогу на добавленную стоимость, которые инспекторы легко обнаруживают и которых следует избегать.

Перечень

В своей работе налоговики сталкиваются не только с нарушением сроков сдачи декларации по НДС. Это одно из самых распространённых так называемых процессуальных нарушений.

Однако больше внимания налоговики уделяют нарушениям по НДС, основанным на применении плательщиками конкретных норм главы 21 Налогового кодекса РФ. На этот раз ФНС проанализировала практику проверок по данному налогу за 2014 – 2016 годы и сформировала свой список самых распространённых нарушений.

Виды

Итак, снизить налоговые риски и не нарваться на санкции поможет знание и понимание следующих нарушений по НДС, которые приведены ниже в таблице.

| Перечень нарушений по НДС на 2017 год | |

|---|---|

| Норма НК РФ, которая нарушена | Нарушение |

| П. 1 ст. 146 Ст. 153 | Занижение базы из-за неполного отражения реализации товаров (работ, услуг) |

| П. 1 ст. 146 | Занижение базы на стоимость безвозмездно переданного имущества |

| Подп. 3 п. 1 ст. 146 | Невключение в базу СМР, выполненных для собственного потребления |

| П. 2 ст. 149 Подп. 29 п. 3 ст. 149 П. 1 ст. 146 | Занижение базы из-за неправомерного применения льготы |

| П. 1 ст. 154 П. 1 ст. 167 | Занижение базы на оплату, частичную оплату (авансы полученные) в счет будущих поставок товаров (работ, услуг) |

| П. 1 и 2. ст. 164 | Неправомерное применение пониженной ставки 10%. В том числе при продаже изделий мед. назначения, не входящих в перечень кодов медицинских товаров согласно Общероссийскому классификатору продукции. |

| Ст. 165 П. 9 ст. 167 | Необоснованное применение ставки 0% по реализации товаров на экспорт. А также – исчисление НДС с неподтвержденных экспортных сделок. |

| Ст. 169 Ст. 171 | Необоснованное включение в состав вычетов НДС по взаимоотношениям с однодневками |

| Ст. 172 | Приняты к вычету НДС без подтверждающих документов и/или на основании счетов-фактур с недостоверными сведениями |

| П. 1 ст. 172 | Необоснованное включение в вычеты НДС при отсутствии счетов-фактур, выставленных продавцами при приобретении плательщиком товаров (работ, услуг), имущественных прав. То есть – документов, подтверждающих фактическую уплату сумм налога при ввозе товаров в Россию. |

| П. 4 ст. 149 П. 4 ст. 170 | Отсутствие раздельного учета при осуществлении облагаемых и необлагаемых (освобождённых от обложения) операций, и неправомерное заявление в связи с этим вычетов по НДС |

| Подп. 1 п. 2 ст. 171 | Неправомерное предъявление к вычету НДС по товарам (работам, услугам), приобретенным для операций, не признаваемых объектами обложения |

| П. 5 ст. 173 П. 4 ст. 174 | Неисчисление (неуплата) НДС, подлежащего уплате в бюджет, лицами, которые не являются плательщиками, в случае выставления ими покупателю счета-фактуры с выделением суммы налога |

| Подп. 3 п. 3 ст. 170 | Невосстановление НДС, ранее принятого к вычету, при перечислении оплаты/частичной оплаты в счет будущих поставок товаров (работ, услуг) в том налоговом периоде, в котором суммы налога по приобретенным ценностям подлежат вычету в порядке ст. 171, 172 НК РФ |

| Ст. 166 Ст. 171 П. 2 ст. 173 | Неправомерное заявление вычетов по счетам-фактурам за пределами 3-хлетнего срока с момента окончания налогового периода, в котором возникло право на их применение |

Отбирая организации для выездной налоговой проверки, специалисты ФНС оценивают их деятельность по определенным критериям. Для каждого из них существует пороговое значение . Если показатель компании по этому критерию выходит за пороговое значение, то ее шансы стать кандидатом для выездной проверки увеличиваются. Всего таких критериев более 40, однако относительно НДС для налоговых органов главный критерий — удельный вес вычетов по НДС .

Как оценить, достаточно ли налога на добавленную стоимость платит организация? Ведь абсолютные цифры в этом плане совершенно неинформативны. Размер налога зависит от совокупности факторов, среди которых вид деятельности, рентабельность, наценка, сезонность и множество других, вплоть до общеэкономической ситуации в стране. Поэтому формулировка вопроса «сколько платить НДС, чтобы налоговики не пожелали приехать с проверкой? » сама по себе некорректна.

Гораздо правильнее задаться вопросом о доле вычетов в общей сумме начисленного НДС, ведь именно на этот показатель обращают внимание налоговики. Официально он называется удельный вес вычетов НДС в исчисленной сумме НДС по налогооблагаемым объектам.

Средний для Российской Федерации пороговый размер этого показателя на 01.11.2018 составляет

Информацию по безопасной доле вычета по регионам — именно на эти цифры ориентируется местная налоговая при проверке.

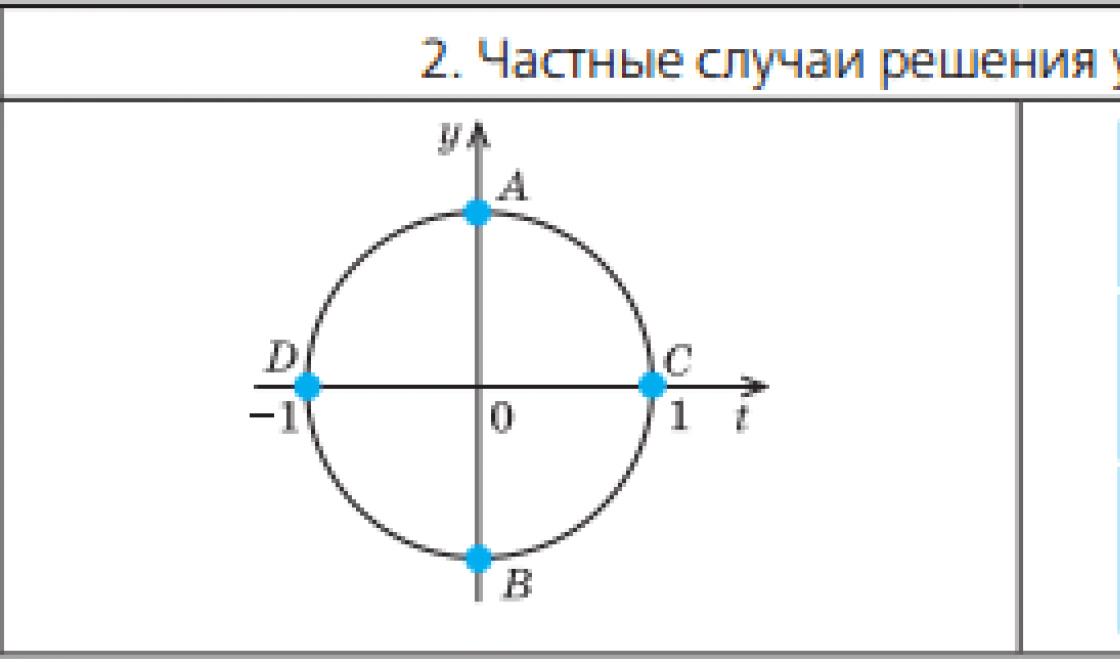

Расчет удельного веса вычетов НДС

Что означает этот показатель и как рассчитывается? Это ничто иное, как процент вычетов по НДС в сумме начисленного налога. Для его расчета нужны всего два значения, которые можно найти в разделе 3 . Это строка 190 (НДС к вычету) и строка 118 (НДС начисленный).

Рассчитывается показатель по следующей формуле:

НДС к вычету / НДС начисленный * 100%

Для того чтобы увидеть динамику этого показателя, лучше взять соответствующие данные из четырех последних деклараций.

В результате расчета получится значение в процентах, соответствующее удельному весу вычетов НДС в общем количестве начисленного налога. Другими словами, это значение показывает, какой процент от начисленного НДС компания заявляет к вычету. Именно его будут сравнивать налоговые органы с пороговым показателем для того, чтобы сделать вывод о степени налоговых рисков компании по НДС. Если удельный вес вычетов НДС по данным декларации налогоплательщика больше, то это сразу же привлекает внимание налоговых инспекторов.

Пример расчета безопасного размера вычета по НДС

Предположим, за отчетный период налогоплательщик из Москвы уплатил НДС в сумме 100 000 рублей.

Много это или мало для данной организации, сказать невозможно. Но картина становится более понятной, если рассчитать показатель удельного веса вычетов НДС:

Согласно данным декларации компании, за указанный период сумма исчисленного НДС с учетом восстановленных сумм 1 500 000 рублей ().

Налоговый вычет за тот же период составил 1 400 000 рублей ().

Подставив эти цифры в приведенную выше формулу 1 400 000/1 500 000 получаем, что удельный вес вычетов НДС в сумме начисленного налога в рассматриваемом периоде составил 93,33% .

Это больше порогового значения 88,52% для Москвы (на 1 ноября 2018 г.), а значит у налоговой появился повод взять налогоплательщика «на карандаш» .

Какова же должна быть сумма НДС в рассмотренном примере для Москвы, чтобы не вызывать повышенного внимания налоговиков?

Исходя из критериев, применяемых в ФНС, компании из нашего примера нужно заплатить как минимум 172 200 рублей НДС, чтобы не выйти из «безопасной» зоны.

Чем чревато превышение порогового значения?

Очевидно, что проверка не постучится к вам в дверь, как только указанный показатель выйдет из «безопасной» зоны. Ведь критериев оценки налоговых рисков, как было сказано выше, существует четыре десятка. Ровно поэтому же нахождение удельного веса вычетов по НДС в «безопасной» зоне никоим образом не гарантирует отсутствие интереса ФНС к налогоплательщику.

Таким образом, если удельный вес вычетов НДС вышел за пороговое значение, можно считать, что стрелка весов немного склонилась в сторону выездной налоговой проверки вашей компании. Однако не стоит этого бояться, ведь если бизнес ведется честно, то предпринимателю, директору или бухгалтеру всегда есть что возразить на претензии сотрудников ФНС.

Безопасный вычет по НДС по регионам

Информация о безопасной доле вычета НДС на I, II, III и IV кварталы 2018 года и I квартал 2019 года можно рассчитать по данным отчета налоговой 1-НДС.

Все данные уже рассчитаны нами и сведены в одну таблицу :

| Безопасная доля вычетов на 01.11.2018 | Безопасная доля вычетов на 01.08.2018 | Безопасная доля вычетов на 01.05.2018 | Безопасная доля вычетов на 01.02.2018 | Безопасная доля вычетов на 01.01.2018 | |

| РОССИЯ | 86,89% | 86,59% | 87,08% | 87,43% | 88,06% |

| в том числе: | |||||

| ЦЕНТРАЛЬНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | |||||

| город Москва | 88,52% | 88,37% | 88,10% | 88,96% | 90,00% |

| Московская область | 90,27% | 90,30% | 90,51% | 90,00% | 90,39% |

| Белгородская область | 89,40% | 88,73% | 89,57% | 90,60% | 91,23% |

| Брянская область | 87,77% | 86,47% | 92,15% | 95,37% | 91,75% |

| Владимирская область | 85,56% | 84,95% | 84,79% | 84,13% | 86,18% |

| Воронежская область | 92,88% | 92,65% | 92,64% | 92,70% | 94,60% |

| Ивановская область | 92,51% | 92,55% | 92,74% | 93,54% | 93,23% |

| Калужская область | 88,09% | 87,24% | 86,60% | 88,35% | 89,59% |

| Костромская область | 85,21% | 84,71% | 84,15% | 85,06% | 88,53% |

| Курская область | 91,27% | 92,86% | 88,30% | 88,94% | 91,16% |

| Липецкая область | 92,57% | 87,30% | 88,32% | 90,39% | 89,89% |

| Орловская область | 94,51% | 94,00% | 92,90% | 92,04% | 90,79% |

| Рязанская область | 84,92% | 85,11% | 85,11% | 86,84% | 85,68% |

| Смоленская область | 94,13% | 93,03% | 91,67% | 91,51% | 93,33% |

| Тамбовская область | 95,44% | 95,81% | 95,50% | 96,96% | 95,17% |

| Тверская область | 88,88% | 89,03% | 88,89% | 88,68% | 87,83% |

| Тульская область | 92,71% | 91,49% | 91,57% | 93,26% | 91,81% |

| Ярославская область | 87,10% | 86,35% | 85,70% | 85,52% | 86,46% |

| СЕВЕРО-ЗАПАДНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | |||||

| город Санкт-Петербург | 90,05% | 89,83% | 90,13% | 90,31% | 90,47% |

| Ленинградская область | 81,52% | 81,19% | 86,18% | 85,09% | 81,24% |

| Республика Карелия | 83,65% | 84,26% | 84,56% | 86,13% | 84,18% |

| Республика Коми | 78,51% | 79,25% | 79,33% | 81,23% | 75,59% |

| Архангельская область | 81,89% | 82,44% | 88,38% | 84,88% | 81,79% |

| Вологодская область | 88,18% | 83,39% | 83,48% | 84,83% | 87,27% |

| Калининградская область | 62,83% | 64,04% | 65,70% | 67,64% | 66,49% |

| Мурманская область | 81,49% | 79,25% | 78,73% | 80,33% | 76,79% |

| Новгородская область | 89,92% | 86,92% | 87,39% | 84,43% | 87,19% |

| Псковская область | 87,26% | 88,11% | 88,85% | 90,63% | 93,09% |

| Ненецкий АО | 121,00% | 119,79% | 116,18% | 126,09% | 111,71% |

| СЕВЕРО-КАВКАЗСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | |||||

| Республика Дагестан | 85,00% | 85,42% | 86,21% | 85,54% | 87,01% |

| Республика Ингушетия | 96,33% | 93,89% | 94,11% | 97,86% | 98,17% |

| Кабардино-Балкарская Республика | 92,41% | 92,47% | 93,37% | 93,05% | 92,72% |

| Карачаево-Черкесская Республика | 91,59% | 92,78% | 93,28% | 95,03% | 92,39% |

| Республика Северная Осетия-Алания | 87,15% | 86,56% | 87,56% | 86,39% | 87,63% |

| Чеченская Республика | 101,07% | 101,54% | 103,37% | 102,19% | 104,44% |

| Ставропольский край | 88,74% | 88,37% | 88,77% | 90,58% | 88,74% |

| ЮЖНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | |||||

| Республика Адыгея | 85,48% | 85,40% | 86,29% | 85,39% | 87,47% |

| Республика Калмыкия | 82,39% | 80,57% | 79,74% | 76,70% | 69,49% |

| Республика Крым | 87,73% | 87,89% | 88,07% | 87,53% | 97,28% |

| Краснодарский край | 89,87% | 89,63% | 89,45% | 89,67% | 89,71% |

| Астраханская область | 62,76% | 60,96% | 58,25% | 55,68% | 72,08% |

| Волгоградская область | 86,34% | 85,62% | 86,88% | 87,21% | 86,01% |

| Ростовская область | 92,02% | 91,71% | 92,13% | 91,53% | 93,48% |

| город Севастополь | 82,06% | 82,12% | 82,30% | 81,23% | 85,89% |

| ПРИВОЛЖСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | |||||

| Республика Башкортостан | 87,99% | 87,39% | 87,39% | 87,53% | 88,66% |

| Республика Марий-Эл | 90,86% | 89,75% | 90,78% | 92,39% | 89,29% |

| Республика Мордовия | 89,97% | 89,91% | 89,50% | 88,37% | 87,52% |

| Республика Татарстан | 87,89% | 87,91% | 88,31% | 88,21% | 88,96% |

| Удмуртская Республика | 81,13% | 80,12% | 80,12% | 80,94% | 83,32% |

| Чувашская Республика | 83,57% | 83,17% | 83,03% | 82,21% | 84,65% |

| Кировская область | 86,51% | 86,46% | 84,78% | 86,72% | 85,68% |

| Нижегородская область | 87,92% | 87,84% | 87,00% | 87,68% | 87,22% |

| Оренбургская область | 69,82% | 69,62% | 71,30% | 74,43% | 75,76% |

| Пензенская область | 90,74% | 90,13% | 89,94% | 89,49% | 89,99% |

| Пермский край | 79,25% | 78,83% | 79,23% | 79,42% | 79,65% |

| Самарская область | 84,49% | 84,02% | 84,82% | 86,11% | 86,22% |

| Саратовская область | 84,92% | 85,14% | 85,51% | 85,23% | 86,36% |

| Ульяновская область | 91,97% | 91,63% | 91,14% | 90,78% | 91,89% |

| УРАЛЬСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | |||||

| Курганская область | 87,22% | 87,23% | 87,40% | 88,68% | 85,15% |

| Свердловская область | 88,18% | 87,17% | 86,66% | 87,37% | 87,88% |

| Тюменская область | 84,02% | 83,35% | 83,68% | 85,37% | 84,93% |

| Челябинская область | 88,31% | 86,68% | 87,08% | 88,30% | 87,07% |

| Ханты-Мансийский АО — Югра | 58,52% | 60,29% | 62,01% | 63,14% | 66,24% |

| Ямало-Hенецкий АО | 69,40% | 65,95% | 97,08% | 71,02% | 69,97% |

| СИБИРСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | |||||

| Республика Алтай | 89,85% | 90,48% | 89,99% | 92,31% | 91,40% |

| Республика Бурятия | 88,92% | 88,30% | 85,57% | 80,25% | 88,74% |

| Республика Тыва | 76,53% | 74,91% | 73,91% | 77,57% | 77,38% |

| Республика Хакасия | 89,73% | 89,89% | 89,91% | 92,82% | 88,44% |

| Алтайский край | 90,37% | 89,95% | 89,51% | 89,71% | 89,98% |

| Красноярский край | 76,32% | 75,02% | 76,02% | 78,26% | 77,68% |

| Иркутская область | 77,39% | 77,80% | 79,33% | 80,34% | 82,71% |

| Кемеровская область | 83,41% | 82,57% | 81,46% | 84,07% | 82,91% |

| Новосибирская область | 89,51% | 89,17% | 88,92% | 89,62% | 90,47% |

| Омская область | 83,97% | 82,89% | 82,00% | 85,11% | 81,68% |

| Томская область | 75,41% | 73,80% | 73,76% | 73,32% | 81,57% |

| Забайкальский край | 89,53% | 89,94% | 90,81% | 91,29% | 96,89% |

| ДАЛЬНЕВОСТОЧНЫЙ ФЕДЕРАЛЬНЫЙ ОКРУГ | |||||

| Республика Саха (Якутия) | 86,35% | 86,97% | 84,69% | 87,66% | 85,86% |

| Приморский край | 95,78% | 95,28% | 95,02% | 92,84% | 92,82% |

| Хабаровский край | 89,64% | 89,13% | 88,16% | 88,38% | 88,36% |

| Амурская область | 116,47% | 113,68% | 116,87% | 106,62% | 107,17% |

| Камчатский край | 89,66% | 89,08% | 88,70% | 82,70% | 82,75% |

| Магаданская область | 98,83% | 99,88% | 100,13% | 90,77% | 90,96% |

| Сахалинская область | 98,65% | 97,73% | 93,50% | 103,17% | 99,87% |

| Еврейская автономная область | 97,01% | 94,46% | 87,04% | 94,24% | 94,21% |

| Чукотский АО | 104,79% | 102,98% | 96,14% | 104,12% | 104,25% |

| БАЙКОНУР | |||||

| Байконур | 60,44% | 61,08% | 59,18% | 45,87% | — |

Актуальный размер средней доли вычетов, можно рассчитать по данным отчета 1-НДС публикуемом на сайте ФНС России nalog.ru. Безопасная доля вычетов НДС рассчитывается по формуле: Доля НДС-вычетов по региону = Сумма вычетов по НДС (столбец 210.1 отчета 1-НДС по региону) / Налог к начислению (столбец 110.1 отчета 1-НДС по региону) х 100%

Для примера цифры по Москве из отчета 1-НДС на 01.01.2018: 12 742 673 812 / 14 159 263 499 * 100% = 90,00%

Повод для проверки

Превышение вышеуказанных величин безопасной доли вычетов чревато проверкой организации налоговой. Об этом ФНС объясняет в своем письме от 17.07.2013 № АС-4-2/12722.

Налоговый вычет по НДС уменьшает налоговые обязательства организации по налогу. Поэтому налоговики при проведении проверок уделяют этому вопросу особое внимание. Как правильно принять НДС к вычету, какие условия необходимо выполнить, что делать, если ваш контрагент -"упрощенец" - комментирует Горбова Н.С.

Налогоплательщику, который хочет воспользоваться правом принять НДС к вычету, важно:

- применить вычет по тем операциям, которые оговорены в НК РФ,

- выдержать сроки применения вычета,

- иметь правильно оформленные документы (в частности, основным документом является счет-фактура).

Налоговые вычеты по НДС

Все о требованиях законодательства по предоставлению вычета «входящего» НДС, про счета-фактуры, как основной документ для реализации налогоплательщиком прав на вычет и многое другое.

Именно на эти параметры в первую очередь обращают внимание налоговики. Рассмотрим их.

Какие суммы НДС можно принять к вычету

Вычетам подлежат суммы НДС:

- предъявленные поставщиками при приобретении товаров, работ, услуг на территории РФ;

- уплаченные продавцом с полученных от покупателей сумм частичной оплаты предстоящих платежей;

- уплаченные в бюджет налогоплательщиком в качестве налогового агента;

- уплаченные при ввозе товаров в Россию для внутреннего потребления;

- уплаченные налогоплательщиком при ввозе товаров на территорию РФ в таможенной процедуре переработки для внутреннего потребления

Условия принятия сумм НДС к вычету

Но, несмотря на то что право у плательщика на вычет НДС есть, им можно воспользоваться не всегда, а только при одновременном выполнении условий, перечисленных в статье 171 НК РФ:

- Организация (ИП) являются налогоплательщиками НДС

- Товары, работы, услуги, имущественные права приобретены для операций, облагаемых НДС

- Товары, работы, услуги, оприходованы (приняты к учету), за исключением суммы НДС, уплаченной в счет предстоящих поставок

- Счет-фактура, а также первичные документы оформлены надлежащим образом

- Не истекли 3 года после принятия на учет приобретенных на территории РФ товаров, работ, услуг, имущественных прав или товаров, ввезенных на территорию РФ и иные территории, находящиеся под ее юрисдикцией

Основным документом, на правильность оформления которого обращают внимание налоговики, является счет-фактура. Без правильно оформленного счета-фактуры нельзя получить вычет «входящего» НДС.

Из этого правила есть исключения, т.е. вычет возможен на основе первичных документов. Например, согласно п. 1 ст. 172 НК РФ можно предъявить к вычету суммы НДС, если отсутствует счет-фактура, с осуществленных расходов на командировки (расходам на проезд к месту служебной командировки и обратно, включая расходы на пользование в поездах постельными принадлежностями, а также расходам на наем жилого помещения), если они включаются в состав расходов при определении базы по налогу на прибыль организаций; по представительским расходам, принимаемым к вычету при исчислении налога на прибыль организаций.

Продавец составляет счет-фактуру в следующие сроки:

- «Авансовый» счет-фактуру- не позднее пяти календарных дней, считая со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

- «Отгрузочный счет-фактуру» — не позднее пяти календарных дней со дня отгрузки товаров (выполнения работ, оказания услуг).

В этой связи важным становится определение даты отгрузки:

- по недвижимому имуществу дата отгрузки — это дата передачи покупателю по передаточному акту или иному документу о передаче недвижимости;

- по движимому имуществу — дата первого по времени составления первичного документа на имя покупателя или перевозчика;

- выполнения работ — дата подписания заказчиком акта о выполнении работ;

- оказания длящихся услуг (охраны, аренды, тепло-, водо-, газо-, электроснабжения, связи, и т.п.) - это последний день месяца или квартала;

- оказания иных услуг — дата подписания акта об оказании услуг.

В случае, если счет-фактура составлен неправильно, налоговая вправе отказать налогоплательщику в вычете. Основанием для отказа в принятии к вычету сумм НДС при проведении налоговой проверки являются невозможность идентифицировать:

- продавца, покупателя товаров, работ, услуг, имущественных прав — это ошибки в наименовании, адресе, ИНН продавца или покупателя

- наименование товаров, работ, услуг, имущественных прав. Например, в графе 1 указано «Бумага мелованная», а отгружена «Бумага офсетная».

- стоимость товаров, работ, услуг, имущественных прав. Здесь следует иметь ввиду следующие возможные ошибки: неверно указана валюта, в которой оплачиваются товары, работы, услуги, в т.ч. ее код и наименование; количество товаров, работ, услуг; цена товаров, работ, услуг. В Письме Минфина РФ от 19.04.2017 № 03-07-09/23491 отмечено: «Счета-фактуры, в которых неверно (в том числе с арифметическими ошибками) указаны стоимость товары, работы, услуги и сумма НДС, не могут являться основанием для принятия к вычету сумм НДС».

- налоговую ставку. Например, указана ставка 10%, а НДС исчислен по ставке 18%, либо по товарам, облагаемым по ставке 0%, указана ставка 18%.

- сумму налога, предъявленную покупателю. Такое возможно, например, если показатель графы 8: или отсутствует, хотя в графе 7 указана ставка 10 или 18%, или не получается при перемножении показателей граф 5 и 7.

Применение вычетов ограничено по времени. Налогоплательщик вправе заявлять вычет НДС в следующих периодах:

- с авансов, перечисленных поставщику, — на дату перечисления денег,

- с приобретенных товаров (включая импортные), работ, услуг, основных средств — вычет НДС в пределах трех лет после принятия товара к учету,

- косвенный НДС — вычет НДС в периоде, в котором компания заплатила НДС при ввозе товаров из стран Евразийского экономического союза,

- вычеты налогового агента — в периоде уплаты налога,

- с авансов, перечисленных поставщику, — на дату перечисления денег (п. 9 ст. 172 НК РФ)

- с полученных авансов — на дату отгрузки товаров, в счет которых зачтен аванс,

- с авансов, возвращенных покупателю, — в течение года с момента возврата денег покупателю при условии, что договор изменен или расторгнут,

- с приобретенных товаров (включая импортные), работ, услуг, основных средств — вычет НДС в пределах трех лет после принятия товара к учету.

Вопрос: Работаем на УСН, по просьбе контрагента за выполненные работы выставляем счет-фактуру с НДС. Будет ли приниматься к зачету указанный НДС у контрагента в 2017 году?

С аббревиатурой НДС сталкивался практически каждый. Это налог на дополнительную стоимость, который взимается из производителей различных товаров. Точнее, налог выплачивают сами покупатели: процент НДС заложен в стоимость готовой продукции.

Безопасный вычет по НДС в 2017 году, безусловно, является важной темой для любого предпринимателя. Разобравшись в данном вопросе, можно выплачивать минимальную сумму налога в рамках, установленных Налоговым Кодексом. Вычет - это та денежная сумма, на которую позволяется уменьшить размер налога.

Направление НДС к вычету осуществляется при наличии счет-фактуры - бухгалтерского документа, отсутствие которого повлечет за собой отказ в рассмотрении запроса. Счет-фактуру оформляет не сам налогоплательщик, а контрагенты, с которыми он сотрудничает.

Разобраться во всех тонкостях НДС не так-то просто: даже работник бухгалтерии, знающий свое дело, может испытать некие затруднения в налоговых «хитросплетениях». Все потому, что НДС регламентируется огромным количеством нормативных документов. Успешно разобраться в тонкостях налогообложения поможет данный материал.

Ставки и вычеты НДС

Всего существует три ставки НДС в размере:

- 18% — максимальный размер ставки, что применяется для большинства объектов;

- 10% — размер ставки, которой облагаются детские и продовольственные товары;

- 0% — размер ставки для компаний, занимающихся экспортом продукции (необходимо документальное подтверждение, что предоставляется в налоговую).

Для подсчета суммы НДС берется общий размер выручки, но определяющим фактором является добавочная стоимость, рассмотренная ниже в примере с зубной пастой (на каждом этапе закупки материалов, производства и реализации продукции поставщик, производитель и торговец выплачивают лишь свою «добавочную» стоимость).

НДС уплачивается за продукцию, работу и услуги, соответственно вычеты - это суммы «входных» НДС. Реализатор, продав партию своей продукции, вычитывает НДС производственного предприятия и НДС поставщика сырья. Следовательно, НДС выплачивается с выручки реализатора.

Определение сумм НДС

Разбираться в принципах расчета НДС лучше всего на наглядном примере (в данном случае рассматривается производство и продажа зубной пасты). Поставщик сырья обеспечивает производителя пасты необходимым сырьем и материалом. Тот, в свою очередь, заботится о реализации конечного продукта торговой фирме. Цену на зубную пасту формируют стоимость сырья, производственные и транспортные затраты, плановый процент дохода предприятия и НДС, который производитель добавил в свою часть стоимости.

Предположительно, закупка исходного сырья обошлась в 118 руб. (с учетом ставки НДС в 18%, что равняется 18 руб.). Изготовитель реализовал зубную пасту торговой компании за 236 руб. (ставка 18% составляет 36 руб.). Торговая фирма продает пасту за 302 руб. (при той же ставке НДС равно 46 руб.). Так как поставщик сырья первым оплатил НДС в размере 18 руб., производитель это учитывает и платит не 36 руб., а 18 руб. (36-18=18). Фирма-продавец заплатит вместо 46 руб. полученную разницу от предыдущих НДС (46-36=10 руб.).

Безопасна доля вычетов по НДС

Благодаря вычетам по НДС налогоплательщики могут существенно сэкономить на денежных выплатах. Обычно превышение порога безопасного вычета более чем на 89% может повлечь за собой интерес со стороны ФНС РФ. Но утверждение в размере 89% не совсем верно, ибо для каждого региона России установлена своя безопасная доля вычетов.

С помощью рекомендованных вычетов можно не привлекать излишнего внимания налоговой инспекции, главное не выходить выше установленных пределов. Если сумма вычетов выше среднего, существует риск попасться. Достаточно высокие значения анализируются инспекцией, и это непременно насторожит налоговую.

Дабы избежать в будущем возможных неприятностей, необходимо понизить долю до средних значений, а вычеты перенести на более благоприятное время. Кодексом дозволяются переносы вычетов на срок до трех лет.

Расчет безопасной доли вычетов по НДС

Например, для Московского региона безопасным вычетом НДС является 90,4%. Для простоты вычислений имеется сумма 8000 руб., НДС которой равно 1220 руб. (8000/1.18*0.18 = 1220). Регламентированный процент 90,4% умножается на сумму НДС в 1220 руб. (1220*90,4% = 1103). Сумма в 1103 руб. и есть вычет налоговой, а предприятие должно оплатить 117 руб. (1220-1103 = 117), которые составляют 9,6% от налога на дополнительную стоимость.

Сроком налогового периода НДС принят квартал, поэтому рассчитывать вычеты необходимо на базе декларации за 12 месяцев (т.е. за 4 квартала).

Когда вычеты по НДС не принимаются

Увеличение безопасной доли вычетов влечет за собой рост общей суммы НДС, которую обязан оплатить налогоплательщик. Известно несколько случаев, когда плательщик не может возместить сумму:

- раннее заявление о вычете послужит причиной его снятия налоговой (если счет-фактура отвечает ранней дате, чем сам вычет);

- если фирма передала копию счет-фактуры вместо оригинального документа (может быть, что суд посчитает подобное нарушение формальностью, ведь его легко устранить, предоставив оригинал);

- сотрудники налоговой не смогут принять возмещение, если вычет перенесен на поздний срок (исправить это просто - необходимо уточнить данные в декларации).

Возможна ситуация, когда вычет общей суммы НДС приняли ошибочно. В данном случае необходимо оформить бухгалтерскую справку, в которой отмечается информация об ошибке и указывается отчетный налоговый период, либо использовать специальные бухгалтерские проводки.

Даже если с вычетами НДС все в порядке, не следует расслабляться. Поводом визита налоговиков может стать рентабельность производства, налоговая нагрузка, сравнение заработной платы со среднестатистическими, минимальными показателями и т.д.

Проверяя декларацию по НДС, налоговые инспекторы считают долю вычета НДС в общей сумме начисленного налога. Поэтому перед тем, как сдать декларацию, сверьтесь с безопасной долей вычета по НДС в 2018 году в вашем регионе.

Безопасная доля вычетов по НДС

Пороговое значение для допустимой доли вычетов в общей сумме начисленного налога ФНС публикует ежеквартально по каждому региону отдельно. Рассчитайте и проверьте свою долю, чтобы минимизировать риск налоговой проверки. Налоговые инспекторы потребуют предоставить пояснения, если будет превышена безопасная доля вычетов по НДС.

Безопасная доля вычетов по НДС в регионах РФ

В таблице ниже представлена безопасная доля вычетов на 4 квартал 2018 года:

Как проверить свою долю вычетов

Как определить, не превышает ли ваша организация безопасного значения? Вот пошаговая инструкция.

- Посчитайте сумму начисленного НДС за последние 4 оконченных квартала. В расчет принимается весь НДС по всем разделам.

- Посчитайте сумму вычетов НДС, в расчет принимайте вычеты по всем разделам.

- Общую сумму вычетов разделите на общую сумму начисленного налога, и полученный результат умножьте на 100.

- Получившуюся цифру сравните с безопасной долей вычетов в вашем регионе.

Пример

ООО «Ромашка» находится в Новосибирской области. Сумма НДС, начисленного за последние 4 квартала, составила 2400000 руб. Сумма вычетов по НДС за этот же период составила 2250000 руб.

Определим удельный вес вычетов ООО «Ромашка»:

2250000 / 2400000 * 100 = 93,75%

В 3 квартале 2017 года в Новосибирской области безопасной является доля 90,2%, значит ООО «Ромашка» находится в зоне риска.

Что грозит, если доля вычетов в декларации выше порогового значения

Если в декларации заявите вычетов больше, чем ФНС считает нормой, то ждите требование о предоставлении пояснений. И ни в коем случае не игнорируйте его. Штрафы за непредставление ответа на требование налоговиков:

- 5000 руб. (п.1 ст.129.1 НК РФ),

- 20 000 руб., если требование ИФНС проигнорировано повторно (п.2 ст.129.1 НК РФ).

Получив требование, проверьте свою декларацию, верно ли в ней отражены суммы, уменьшающие налог. Если сумма вычетов оказалась завышенной из-за ошибки, подайте уточненную декларацию. Если суммы отражены верно, составьте пояснение по НДС, почему удельный вес входного НДС оказался выше средних региональных значений.

Как отразить вычеты по НДС в декларации

Расскажем, как отразить вычеты в декларации по НДС в учетных программах.